はじめに:ICTから学ぶ為替取引の考え方

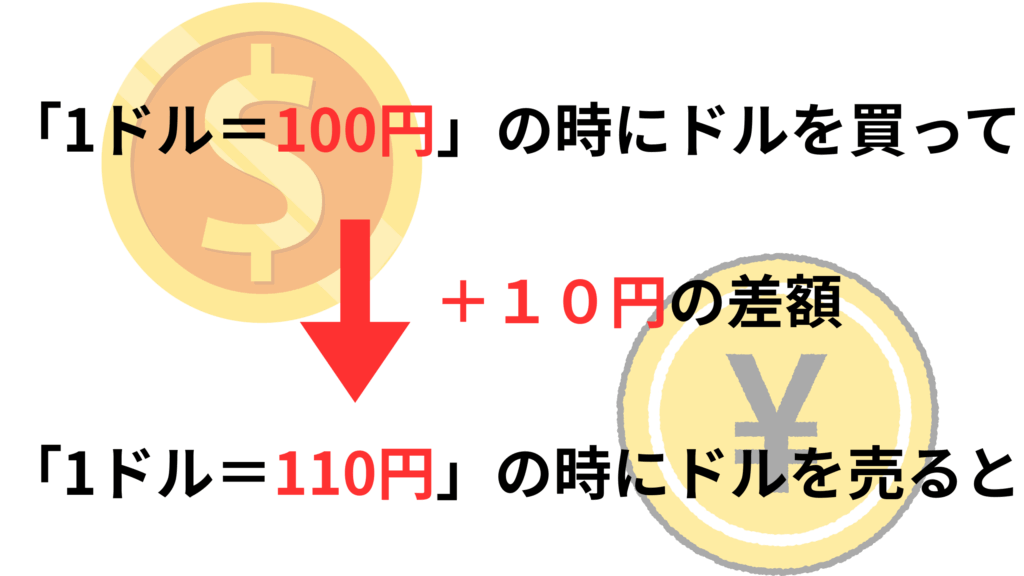

為替取引って何?

為替取引とは、異なる国の通貨(たとえば円とドル)を両替(価値の差を利用)することで、利益を得ようとする金融活動のことです。この差額をねらって、たくさんの人が取引しています。為替取引の目的は、為替差額を狙った売買で利益を出す投機、為替リスクから企業の損失を守るヘッジ(リスク回避)、国際送金・旅行・貿易などの実際の通貨交換となる実需の3つがあります。

どのように価格は動いているのか?

為替は基本的にたくさんの一般トレーダーとファンドトレーダーなどが集まって価格を推移させています。私たち一般トレーダーは投機ではあるにしても、その価格に大きな影響を与えるほどの資金力はありません。どのような人たちが価格を推移させているのかは大きく2つに分かれます。

これらの投資機関たちがメインプレイヤーとなって為替取引を行っています。これにより価格は次のような一定の法則を持って動いていることになります。

均衡価格については売り手と買い手の拮抗ラインとなる位置です。ボックスレンジが発生する場所としてと言われているところになります。ここでは価格が大きく推移することがあまりありません。リクイディティが大きい方向とはある一定の価格帯に来た時に買い手または売り手が一気に買ったり売ったりする場所のことを言います。

ICTの根本的な考え方

為替取引は1日に数えきれない通貨数が動いています。その為替レートは通貨の買いたい・売りたいという需要と供給によって決まり、それに影響を与えるのは金利・経済・地学的リスク・心理など、様々な要因があります。しかし、ICTではそれらはただの要因に過ぎず、スマートマネーによる価格の設計された動きを始めるトリガーになります。つまり、価格変動の裏にあるリクイディティを奪う動きや騙しの動きを読むことが重要になるというのが、ICTの考え方です。

はじめに:ICT理論の概要

ICT(Inner Circle Trader)理論とは?

ICTとはアメリカ人トレーダー、マイケル・ハドルストンの価格は意図的に動く考えに基づいて体系化された、トレード戦略理論です。プロの資金(スマートマネー)の動きを読み取り、それに乗ることで有利にトレードするために考案された手法です。

ICTの基本的な考え方とは

なぜICTが取引に有効的なのか?

はじめに:チャート別トレード手続き概要

時間足の選定

時間足別トレーダータイプ

エントリーアクション別トレードタイプ

ICTはコンフルエンストレードに分類

ICTはプライスアクションを基にしたコンフルエンストレード

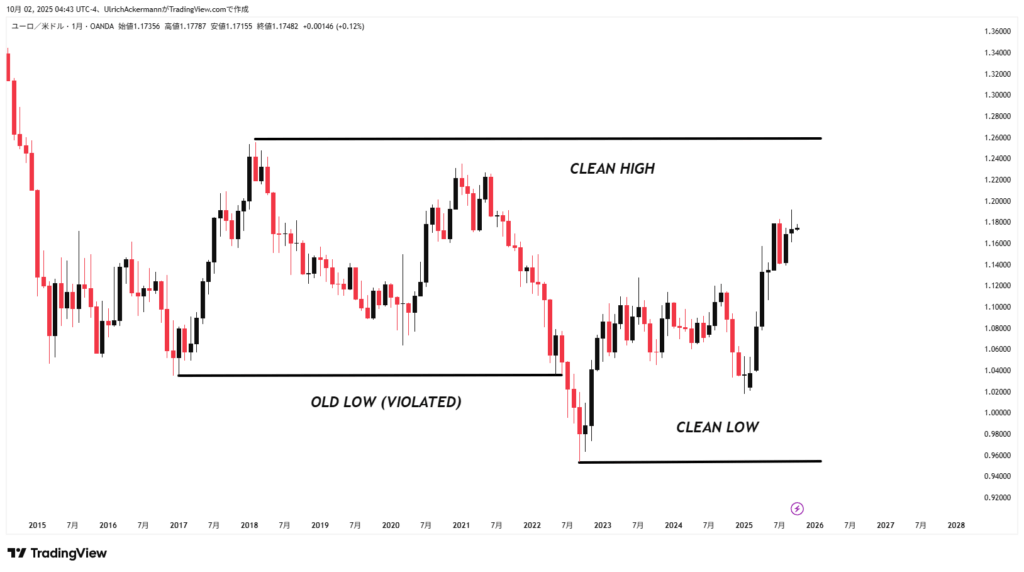

月足チャート

取引における最大の価格変動に対する、一番長期的なトレードを行う時間足が月足です。取引のセットアップが形成されるには、長い時間が必要ですが、価格の動きやトレードの機会が見えてくると、何ヶ月にもわたって価格の動きが見えてくる傾向があります。長期間のセットアップのため、セットアップを発見するのに、長い時間が必要になりますが、最新のセットアップに沿った取引は、長い時間をかけて数1000ピップ化するので、低リスクで利益率が高い傾向にあります。

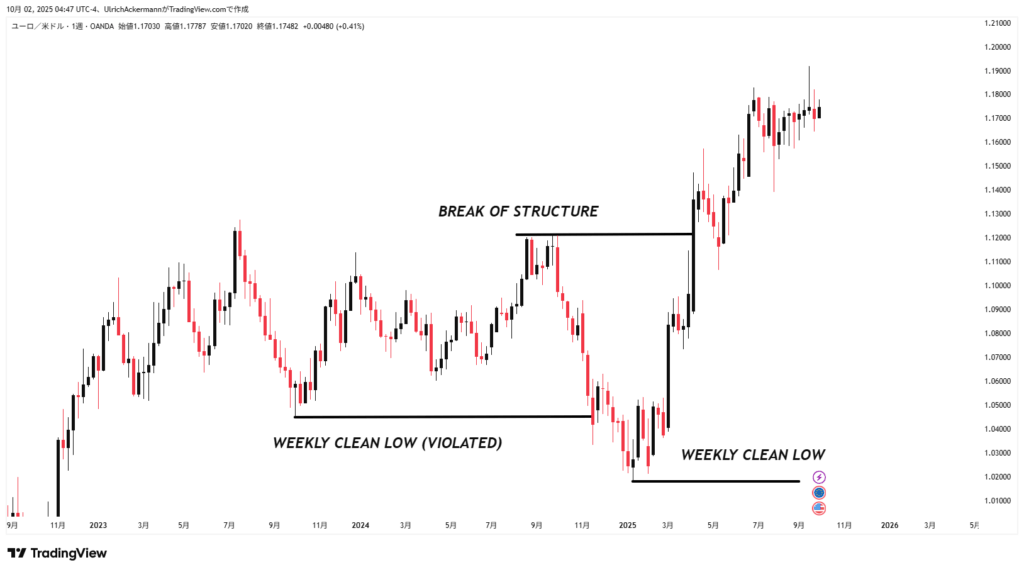

週足チャート

取引における中期的な価格変動に対する、中期的なトレードを行う時間足が週足です。取引のセットアップが形成されるには、ある程度の時間が必要ですが、価格の動きやトレードの機会が見えてくると、数週間の価格の動きが見えてくる傾向があります。中期間のセットアップなため、セットアップを発見するのに、少し時間が必要になりますが、最新のセットアップに沿った取引は、長い時間をかけて数1000ピップ化するので、低リスクで利益率が高い傾向にあります。

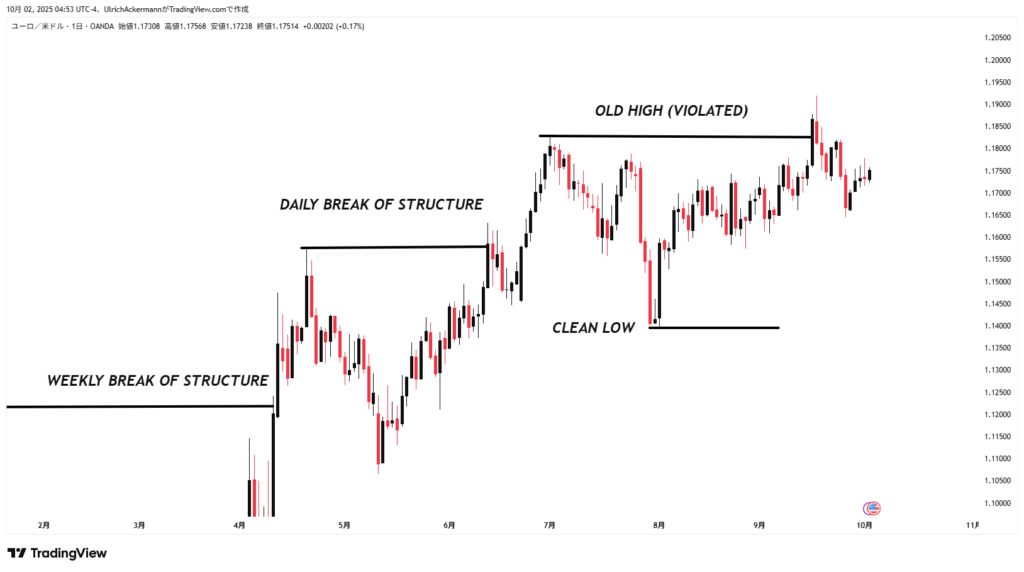

日足チャート

取引における短期的な変動に対する、短期的なトレードを行う時間足が日足です。取引のセットアップは、短期間で構成されやすく、価格の動きやトレードの機会が見えてくると、1週間から3週間の価格の動きが見えてくる傾向があります。短期的なセットアップのため、セットアップを発見するのに時間は必要ありませんが、最新のセットアップに沿った取引は、短期間で50ピップから300ピップと化すので、低リスクで利益率が高い傾向にあります。

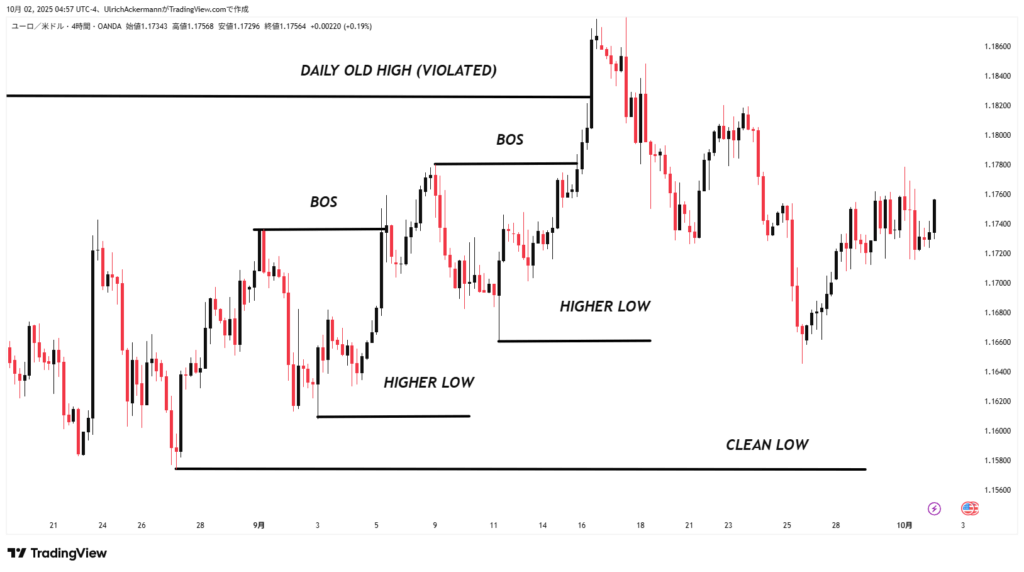

4時間足チャート

取引の超短期的な変動に対する、超短期的なトレードを行う時間足が4時間足以下のロウ・タイムフレームです。取引のセットアップが形成されるには、数時間で充分であり、価格の動きやトレード機会が見えてくると、1日から1週間の価格の動きが見えてくる傾向があります。短期的なセットアップのためセットアップを発見するのに時間は必要ありませんが、最新のセットアップに沿った取引は、短期間で50ピップから100ピップと化すので、低リスクで利益率が高い傾向にあります。

鉄則のトップダウン分析をして価格配列を読み取る

はじめに:ICTのテクニカル分析概要

長期的分析視点

経済全体における物価上昇の前兆や要因を調査・評価することが目的で、マクロ経済背景としてトレード判断に与える重要な存在です。ICTでは主にテクニカル分析(チャート構造やリクイディティ)に焦点を当てていますが、マクロ環境は背景的なバイアスとして重視されることがあります。

マクロ分析は中央銀行の金利分析から始まります。この金利は国内経済のインフレやデフレを刺激するために設定されておりそれぞれの通貨が通貨取引では基本的に互いに影響しあっています。

市場価格が特定の季節や時期に繰り返し現れる一定のパターンや傾向を指します。これは株式、為替、商品先物(コモディティ)、金利など、あらゆる金融市場において観察される現象です。必ずしもすべての資産に対して季節傾向があるわけではありませんが、これを理解することによって季節性バイアスを使った価格の方向の可視化ができます。

異なる金融市場(株式、債券、為替、商品など)の相互関係を分析することで、将来の市場の動向を予測しようとする分析手法です。各市場は相互に影響を与え合っており、その関係性を理解することで、単独市場だけでは見えにくい兆候やリスクを把握できます。

中期分析視点

大局的な視点(マクロ)から始めて、徐々に詳細なタイムフレーム(ミクロ)へと掘り下げていくトップダウン型のチャート分析手法です。特にICTでも非常に重視されるアプローチで、環境認識から具体的なエントリーポイントまでを論理的に一貫して導くための基本的なプロセスです。

米商品先物取引委員会(CFTC)が毎週発表するトレーダーの建玉報告(COTレポート)を基に、市場参加者の売りか買いのどちら側に多くの資金や注文が偏っているかを分析する手法です。特にプロや機関投資家(スマートマネー)のポジション動向を把握するために使われます。

投資家やトレーダーたちの集団的な感情・期待・恐怖などが市場価格に与える影響を指します。これをファンダメンタルやテクニカルとは別軸の、相場に対する群衆の心理的反応を分析対象とする非常に重要な概念です。

短期分析視点

二つ以上の金融市場やそれらの価格変動が、どの程度似た動きをしているか、または逆の動きをするかを分析する手法です。スマートマネーが積極的に取引している・していない場所を見分ける重要な分析手法になります。

相場において、いつ(時間)と、どこで(価格)が重要な転換点になるかを見極める分析手法であり、ICTの手法においても非常に重要な役割を果たしています。この分析は価格の水準(ストラクチャー・注文・リクイディティ)と時間帯(特定のセッション・イベント・周期)の両面からマーケットの動きを読むために使われます。

ICTにおける価格形成のもっとも根源的な理論の一つであり、価格はランダムではなくインターバンク市場による意図的かつ機械的な方法で価格形成がなされていることの中核に据える概念です。

価格形成は長期的な考えに引っ張られる

ICTを学習するにあたって

このICT理論では、チャート構造から読み解く、ルールベースなトレードを中核に備えているので、インジゲーターの使用がほとんどありません。全くのFX初心者にとっては難易度が高いトレード手法となるかと思いますが、是非挑戦してみてください。